タ・ティ・イエン代表とティック・ドゥック・ティエン師は政府の提出内容に同意し、グローバル・ミニマム税は国際条約でも国際公約でもないことから、各国は適用義務を負わないと述べた 。 しかし 、 ベトナム が 適用 しない場合でも、グローバル・ミニマム税を適用している他の国は、ベトナムにおける実効税率がグローバル・ミニマム税率の15%を下回る企業(適用対象の場合)、特に外資系企業に対して追加税を徴収する権利を有することを認めなければならない。

「これは、外国直接投資企業 ( 15%未満)に どれだけ 法人税優遇措置を与えても 、他国が依然としてその差額を徴収することを意味します。したがって、ベトナムは正当な 権利 と利益を 確保する ために、追加的な法人税としてグローバル最低税を適用する必要があります 」と、代表のタ・ティ・イエン氏は断言しました。

決議案によると、国際的な税源浸食に対する規制に従った追加法人所得税の適用は、最終親会社の連結財務諸表における収益規模が会計年度の前4年間のうち少なくとも2年間が7億5,000万ユーロ以上である多国籍企業のメンバー企業に適用されます。 2024 会計年度からの 適用 期間は 、各国の共通ロードマップと一致しており、ベトナムの正当な権利と利益を確保し、企業が 安心してベトナムへの投資を継続および拡大できる よう、企業と国家の間に信頼レベルを構築し 、国際的な基準に近づく税務管理システムと事業投資環境の進歩と透明性を示しながら、国際的な最低税の対象とならない企業に適用されている現在の優遇政策を維持します。

タ・ティ・イエン代表は、法人所得税の追加適用 後、法人所得税は政府がマクロ経済を規制するための強力な手段であると常に考え られていること から、財務省は、2021年から2025年の5年間の中期国家予算のバランスを取り直すために、法人所得税の追加政策が国家予算収入に与える影響を評価し、支出政策を見直して調整し、開発投資への支出を増やすなどして、国会に報告すべきだと提案した。

タ・ティ・イエン代表は次のように述べた。「この法人税増税により国家予算に追加収入が得られれば、政府は検討し、検討し、国会に報告して個人所得税の改正案を可決できる。その内容は、家族控除額と個人所得税の課税所得の限度額を調整することであり、海外を含む優秀な人材を誘致し、国民の負担を軽減し、消費を刺激し、全体的な傾向に沿って経済発展を刺激し、税制改革の方向づけを図るためである。」

代表団は 、世界的な税源浸食防止規制に基づく追加法人所得税 の適用により、ベトナムへの投資において外国直接投資企業が享受したいと願っていた 重要な税制優遇措置の一つが 失われる 可能性が高いと 予測した。ティク・ドゥック・ティエン代表団長は、外国直接投資の誘致を継続するため、政府が早急に各省庁に対し、ベトナムにおける外国投資環境の確保に向けた政策を検討するよう指示することを提案した。

タ・ティ・イエン代表は、政府、各省庁、各セクター、各地方が 、適切で効果的かつ包括的なその他のインセンティブや新たな非経済的解決策を含む新たな経済的手段を見つけ、比較優位を促進し、投資環境、生産と事業、人材の質、各セクターと各地方の行政手続きを改善し、特にハイテクと新エネルギー分野への投資 において 、ベトナムへの投資資本の移行プロセスが引き続き円滑に行われ、雇用と国民の所得、そして国の発展がもたらされるだろうと信じている。

ソース

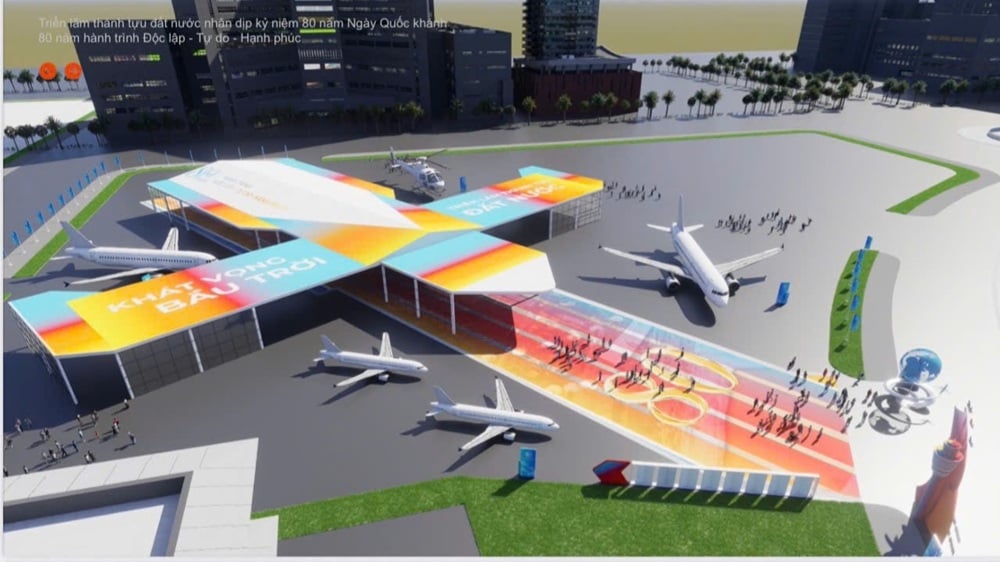

![[写真] 初の合同訓練でハノイ上空を飛行する31機の飛行機の印象的な画像](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/24/2f52b7105aa4469e9bdad9c60008c2a0)

コメント (0)