La banque bloque l'argent et met en garde contre les comptes frauduleux

Une cliente a récemment raconté l'histoire d'un livreur qui lui a envoyé un SMS annonçant que l'article avait été livré à son domicile et lui a demandé de le régler par virement. Comme elle commande souvent en ligne, elle n'a rien soupçonné et a cliqué pour virer l'argent sur le numéro de compte fourni par la personne.

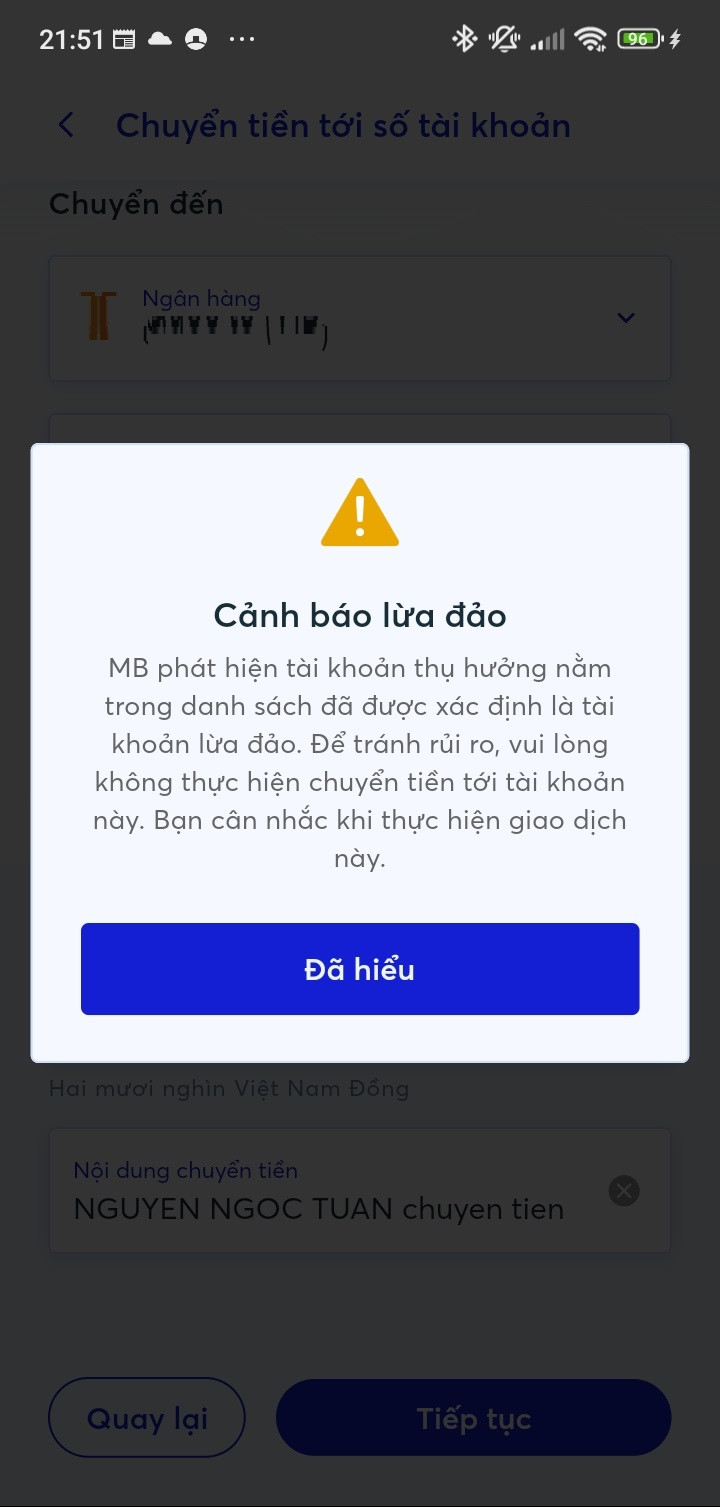

Lorsqu'une cliente a effectué un virement en ligne sur l'application MB, même pour quelques centaines de milliers de dongs, elle a reçu un message d'avertissement concernant un compte frauduleux. Elle a réagi à temps et a partagé son histoire sur les réseaux sociaux, remerciant la banque de l'avoir prévenue et d'avoir empêché la cliente de venir récupérer l'argent à temps.

Cela permet aux clients de se sentir en sécurité lorsqu'ils effectuent des transactions avec des inconnus ou des comptes suspects, protégeant ainsi la sécurité de leurs comptes et de leurs actifs.

MB est la première banque à déployer une fonctionnalité permettant d’identifier les informations de compte frauduleuses.

M. Mai Huy Phuong, directeur adjoint de la banque numérique (MB Bank), a déclaré que les clients effectuant des transactions en ligne sur MB doivent recourir à une authentification multifacteur. Outre les exigences d'authentification par mot de passe à usage unique (OTP) et d'authentification faciale, les clients seront avertis des comptes frauduleux.

MB est actuellement la seule banque à avoir déployé cette fonctionnalité. Certaines grandes banques, comptant un nombre important de clients et bénéficiant d'investissements technologiques importants, comme Big4, Techcombank , VPBank, etc., ne l'ont pas encore déployée. Cependant, certaines banques ont dressé une liste de comptes suspectés d'être utilisés à des fins de fraude.

M. Vu Ngoc Son, expert en sécurité de l'Association nationale de cybersécurité, a déclaré que l'association se préparait à lancer un logiciel « anti-fraude », aidant les utilisateurs à détecter les numéros de compte, les numéros de téléphone, les liens et les applications frauduleux avant d'effectuer des transactions ou avant de les installer sur leurs téléphones.

Il s'agit d'une application installée sur le téléphone. Cependant, elle n'est pas encore disponible sur l'App Store, car elle attend l'approbation de Google et d'Apple, prévue pour juillet.

« Outre la détection et l'alerte des comptes frauduleux, l'application « Anti-Fraude » peut également identifier le numéro de téléphone de l'escroc. Un avertissement s'affiche alors sur l'écran du téléphone de la personne appelée. Ce logiciel détecte et alerte également les utilisateurs lorsqu'ils installent des applications frauduleuses », a déclaré M. Vu Ngoc Son.

Cependant, M. Son a noté que si les utilisateurs ignorent les avertissements, continuent de transférer de l'argent ou continuent d'installer des logiciels malveillants, les avertissements seront inefficaces.

Selon M. Son, l'application de la décision 2345 de la Banque d'État (exigeant une authentification biométrique pour les transferts d'argent de plus de 10 millions de VND) a été jusqu'à présent « réussie », démontrant les efforts des banques.

Selon M. Pranav Seth - Directeur de la transformation bancaire numérique, Techcombank - pour améliorer la sécurité des transactions pour les clients, depuis décembre 2023, cette banque a mis en place une équipe de projet de 60 experts de nombreux domaines pour fournir une infrastructure qui peut être simplifiée mais qui garantit toujours la sécurité des clients.

« Nous avons mené des recherches avec plus de 200 modèles de téléphones mobiles différents, avec différents emplacements de connectivité NFC, pour pouvoir informer les clients sous plusieurs formes », a déclaré Pranav Seth.

De plus, cette banque offre également une formation en sécurité de l’information à 5 000 employés qui servent directement les clients.

Grâce à cela, Techcombank est la banque avec le plus grand nombre de clients s'inscrivant à la biométrie dans le système, avec plus de 2,1 millions de clients au 3 juillet, dont seulement 150 000 clients se sont inscrits pour l'authentification au guichet.

Chez Vietcombank , le premier jour de mise en œuvre de l'authentification biométrique, la banque a également signé un contrat d'utilisation de services d'authentification électronique avec le ministère de la Sécurité publique.

Grâce à cet accord, les clients de Vietcombank peuvent mettre à jour leurs informations biométriques en ligne via une solution de connexion d'application à application entre l'application VCB Digibank et l'application VneID.

Les clients de la banque A sont également clients de la banque B.

L'Association bancaire du Vietnam a également récemment tenu une réunion avec ses membres pour discuter du développement d'un processus coordonné visant à soutenir le traitement des comptes et des cartes liés aux soupçons de fraude et d'escroquerie.

M. Nguyen Quoc Hung, secrétaire général de l'Association bancaire, a estimé que les banques avaient mis en place un système de protection des clients très complet, garantissant ainsi la sécurité de leurs propres clients. Cependant, dans la lutte contre la fraude, une coordination entre les établissements de crédit et les intermédiaires de paiement est nécessaire pour renforcer la sécurité des utilisateurs.

« Nos clients effectuent des transactions via des comptes d’autres banques, nous devons donc avoir un processus dans l’esprit que les clients de la banque A sont également clients de la banque B ; le « dieu » d’une banque est également le « dieu » de toutes les banques », a déclaré M. Nguyen Quoc Hung.

Partageant le point de vue ci-dessus, M. Pranav Seth a déclaré que c'était également le bon moment pour toutes les parties de travailler ensemble pour construire une méthode de communication, afin que les clients puissent mieux comprendre que la fraude devient de plus en plus compliquée et que les clients doivent en être conscients.

Dans le même temps, Mme Doan Hong Nhung, directrice de la vente au détail (Vietcombank), a déclaré que grâce à la mise en œuvre de l'authentification biométrique pour les clients, on peut constater que les banques seules ne peuvent rien faire pour protéger le comportement des clients sur les canaux numériques, mais ont besoin du consensus du ministère de la Sécurité publique et de la Banque d'État.

Source : https://vietnamnet.vn/khach-chuyen-khoan-di-tien-bi-phanh-lai-ngan-hang-gui-tin-nhan-sung-so-2299810.html

![[Photo] Le secrétaire général To Lam assiste au 80e anniversaire de la Journée traditionnelle du secteur culturel](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/9f771126e94049ff97692935fa5533ec)

Comment (0)