Выступая на недавней конференции, заместитель управляющего Государственного банка Вьетнама (ГБВ) Дао Минь Ту заявил, что премьер-министр согласился с предложением ГБВ разработать в 2024 году закон об изменении и дополнении ряда статей Закона о кредитных организациях.

В котором легализуются некоторые положения Постановления № 42/2014/QH14 (Постановление 42) от 21 июня 2017 года Национального Собрания о пилотном урегулировании проблемной задолженности кредитных организаций.

Срок действия резолюции 42, продленной до 31 декабря 2023 года, истек. Одним из важных положений резолюции является то, что она позволяет кредитным организациям изымать залоговое обеспечение для работы с проблемной задолженностью.

Постановление 42 «версия 2.0» было обновлено до более высокого уровня после легализации путем внесения изменений и дополнений в Закон «О кредитных организациях» 2024 года в направлении предоставления банкам полномочий по изъятию, управлению и продаже с аукциона заложенных активов,... создания условий для банков по управлению заложенными активами, в отношении которых принято решение в суде и которые находятся под исполнительным производством.

«Ожидается, что правительство внесет этот вопрос на рассмотрение Национальной ассамблеи на её очередной сессии в мае. Если же он не будет представлен вовремя, то будет вынесен на рассмотрение Национальной ассамблеи на сессии в сентябре. Это хорошая новость для коммерческих банков, имеющих проблемные долги, которые невозможно решить», — заявил заместитель губернатора Дао Минь Ту.

Государственный банк, выступающий в качестве разработчика законопроекта, в начале марта представил проект в правительство.

По данным этого агентства, дальнейшая легализация положений Постановления 42 направлена на создание синхронной правовой базы для работы с безнадежной задолженностью, обеспечение соответствия реалиям и устранение препятствий и трудностей, которые мешают кредитным организациям, организациям, торгующим долговыми обязательствами и занимающимся их обработкой, осуществлять свои законные права при работе с безнадежной задолженностью и залоговыми активами, что косвенно влияет на способность оборота капитала, а также на доступ к кредитам по разумным ценам для людей и предприятий.

Существующая проблема в сфере обращения залоговых активов заключается в том, что лицо, удерживающее активы, не передает их, организация-купец, осуществляющая обращение с задолженностью, а кредитная организация в соответствии со статьей 301 Гражданского кодекса 2015 года должна подать иск в суд и ждать исполнения решения и постановления суда.

При этом действующее законодательство признает право обратиться в суд с ходатайством о разрешении дела только в случае, когда лицо, владеющее имуществом, не передает его залогодержателю для распоряжения залогодержателем, не регламентируя напрямую право залогодержателя на изъятие залогодержателя.

«Отсутствие данного регулирования создало большие трудности для организаций, осуществляющих торговлю и обработку долговых обязательств, и кредитных организаций, осуществляющих торговлю и обработку долговых обязательств, поскольку организации, осуществляющие торговлю и обработку долговых обязательств, а также кредитные организации не могут осуществить арест, если владельцы активов не согласны, намеренно противятся или даже создают другие споры, связанные с обеспеченными активами, с целью затягивания времени обращения обеспеченных активов», — проанализировал Государственный банк.

Кроме того, кредитные организации и организации, осуществляющие торговлю и урегулирование задолженности, продолжают сталкиваться с трудностями, поскольку обеспеченные активы могут быть арестованы в целях принудительного исполнения судебных решений, в том числе в целях исполнения обязательств, не подлежащих принудительному исполнению судебных решений или решений о взыскании алиментов или возмещении вреда, причиненного жизни или здоровью, что существенно затрагивает права кредиторов кредитных организаций и организаций, осуществляющих торговлю и урегулирование задолженности.

Законопроектом предлагается, чтобы после завершения процедуры определения доказательств и установления того, что они не влияют на рассмотрение дела, орган уголовного преследования обязан возвратить доказательства по уголовному делу, являющиеся предметом залога безнадежной задолженности, по заявлению залогодержателя, которым является кредитная организация или организация, осуществляющая куплю-продажу и управление безнадежной задолженностью.

К концу 2024 года коэффициент безнадежной задолженности листингуемых банков снизится на 1% по сравнению с аналогичным периодом 2023 года и достигнет 1,92%, что на 0,31% меньше по сравнению с третьим кварталом 2024 года.

Однако уровень безнадежной задолженности 27 перечисленных банков по-прежнему примерно на 0,42% выше, чем до 2020 года.

Статистика финансовых отчетов банков VietNamNet за четвертый квартал 2024 года показывает, что по состоянию на 31 декабря 2024 года задолженность 5-й группы (задолженность с возможностью потери капитала) 25 перечисленных банков составила 118 915 млрд донгов (около 4,75 млрд долларов США), увеличившись на 39,3% по сравнению с началом 2024 года. Приведенный выше показатель не включает задолженность группы 5 в LPBank и VIB, поскольку эти два банка публикуют только данные о просроченной задолженности и не публикуют подробную информацию по каждой группе задолженности. По данным коммерческих банков, опубликовавших отчётность, большая часть проблемной задолженности приходится на задолженность группы 5. Более того, в некоторых банках задолженность группы 5 составляет более 90% от общей суммы проблемной задолженности (задолженность групп 3–5). |

![[Фото] Премьер-министр Фам Минь Чинь председательствует на заседании Постоянного комитета Правительственного партийного комитета](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/8e94aa3d26424d1ab1528c3e4bbacc45)

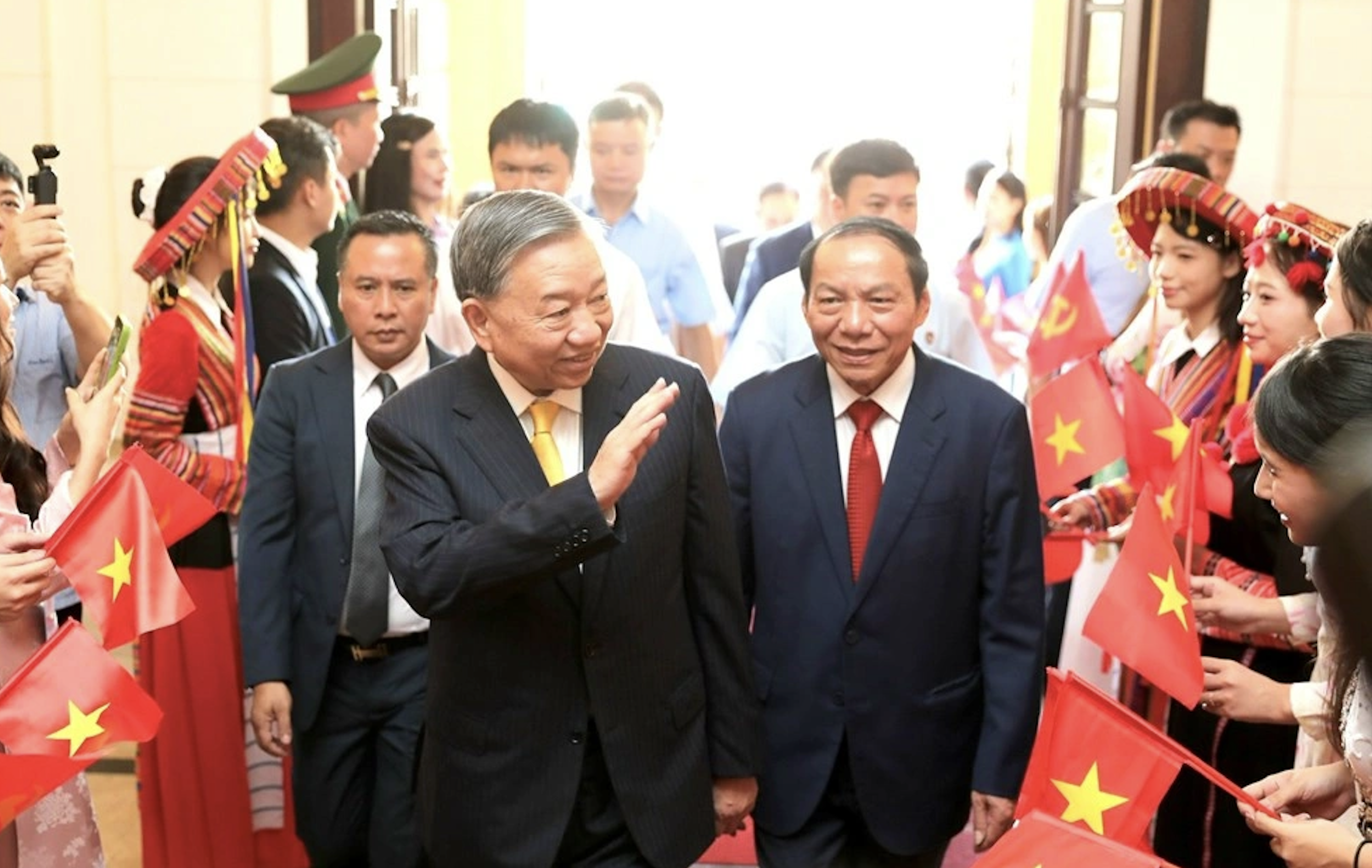

![[Фото] Генеральный секретарь То Лам принимает участие в праздновании 80-летия традиционного Дня сектора культуры](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/7a88e6b58502490aa153adf8f0eec2b2)

Комментарий (0)