Почему необходимо устанавливать целевые показатели роста кредитования?

Государственный банк Вьетнама только что направил на 7-ю сессию 15-го Национального собрания отчет об исследовании и мерах по отмене управления целевыми показателями роста кредитования для каждой кредитной организации.

Соответственно, с 2024 года Государственный банк не будет устанавливать целевые показатели роста кредитования филиалов иностранных банков в соответствии с характеристиками и шкалой кредитоспособности этой группы, а продолжит устанавливать целевые показатели роста кредитования остальных кредитных организаций. Государственный банк продолжает рассматривать возможность постепенной полной отмены этой меры.

Однако в процессе реализации этой задачи Государственный банк столкнулся с некоторыми трудностями и проблемами.

В настоящее время инфляционное давление все еще сохраняется, что создает проблемы для управления денежно-кредитной политикой Государственного банка Вьетнама как в плане поддержки восстановления экономики , так и обеспечения контроля над инфляцией.

Коэффициент соотношения кредита к ВВП продолжает оставаться высоким и имеет тенденцию к росту (конец 2023 г.: 132,75%; 2022 г.: 124,89%; 2021 г.: 123,05%).

Таким образом, Госбанк считает, что сохранение инструмента кредитного лимита позволит обеспечить безопасную работу банковской системы, тем самым активно способствуя сдерживанию инфляции, поддержке экономического роста и стабилизации макроэкономики.

До 2011 года, в силу особенностей вьетнамской экономики, которая в основном опиралась на банковские кредиты для балансирования потребностей в капитале, кредит был основным каналом обеспечения экономики капиталом и демонстрировал очень высокие темпы роста. В период с 2007 по 2010 год средний рост кредитования по всей системе составлял около 36% в год.

Коэффициент соотношения кредита к ВВП в этот период также быстро рос, что привело к гонке процентных ставок по депозитам среди кредитных организаций за капитал для кредитования, что привело к соответствующему росту процентных ставок по кредитам и высокому уровню безнадежной задолженности в банковской системе; многие кредитные организации оказались под угрозой потери ликвидности, что вызвало макроэкономическую нестабильность.

Процесс внедрения мер по управлению ростом кредитования с 2011 года по настоящее время показывает, что темпы роста кредитования всей системы в целом снизились с более чем 30% в год (в некоторых случаях увеличились на 53,8%) до примерно 12–14% в год в последние годы. Это способствовало стабилизации денежно-кредитного рынка, сдерживанию и поддержанию стабильной инфляции ниже 4%.

В то же время данная мера способствовала стимулированию кредитных организаций к повышению уровня управления и операционной эффективности, улучшению показателей операционной безопасности, снижению рыночных процентных ставок.

Легко вернуться к «горячему» росту кредитования

До сих пор экономика Вьетнама в основном по-прежнему зависит от банковских кредитных каналов для покрытия потребностей в капитале для производства, бизнеса и потребления.

В этом контексте давление, связанное с необходимостью предоставления капитала для восстановления экономики, очень велико, а потребность экономики в капитале в основном зависит от банковских кредитов, поэтому соотношение кредита к ВВП во Вьетнаме в настоящее время высокое, что создает риски макроэкономической нестабильности, о чем предупреждают некоторые международные организации.

В то же время, хотя инфляционное давление и удалось взять под контроль, оно по-прежнему создает риски и проблемы для руководства Государственного банка Вьетнама, когда оно должно одновременно поддерживать восстановление экономики и обеспечивать контроль над инфляцией, а также стабильность и безопасность системы кредитных учреждений.

Учитывая уникальные экономические условия Вьетнама, если кредитные организации увеличат рост кредитования без мер контроля посредством системы показателей операционной безопасности и лимитов роста кредитования, система кредитных организаций может вернуться к состоянию «горячего» роста кредитования, как это было до 2011 года, что не только приведет к увеличению безнадежной задолженности и поставит под угрозу безопасность банковской системы, но и создаст риск общей макроэкономической нестабильности для экономики и инфляционных рисков.

Таким образом, сохранение инструмента кредитного лимита призвано обеспечить безопасное функционирование банковской системы, тем самым активно способствуя контролю над инфляцией, поддерживая экономический рост и макроэкономическую стабильность.

В Госбанке считают, что отмена этой меры должна быть осторожной, иметь соответствующую дорожную карту, обеспечивать необходимые условия и реализовываться поэтапно в соответствии с рыночными условиями.

В настоящее время в процессе своей деятельности Государственный банк осуществляет и сочетает синхронное внедрение применения показателей безопасности по международным стандартам в деятельность кредитных организаций с установлением целевых показателей роста кредитования кредитных организаций, что стабилизирует денежно-кредитный рынок, способствует сдерживанию инфляции, совершенствованию управленческих и операционных возможностей, улучшению показателей операционной безопасности кредитных организаций.

В то же время, чтобы двигаться вперед и контролировать кредитование посредством показателей безопасности, Государственный банк поручает кредитным организациям внедрять решения по реструктуризации и работе с безнадежными долгами, совершенствуя стандарты управления в соответствии с международной практикой. Однако это также должно идти рука об руку с эффективной реализацией процесса экономической реструктуризации для повышения роли и содействия здоровому развитию рынка капитала для удовлетворения среднесрочных и долгосрочных потребностей экономики в капитале, снижая зависимость от канала банковского кредитования.

Туан Нгуен

Источник: https://vietnamnet.vn/nhnn-noi-ve-viec-can-thiet-duy-tri-cong-cu-han-muc-tin-dung-2286966.html

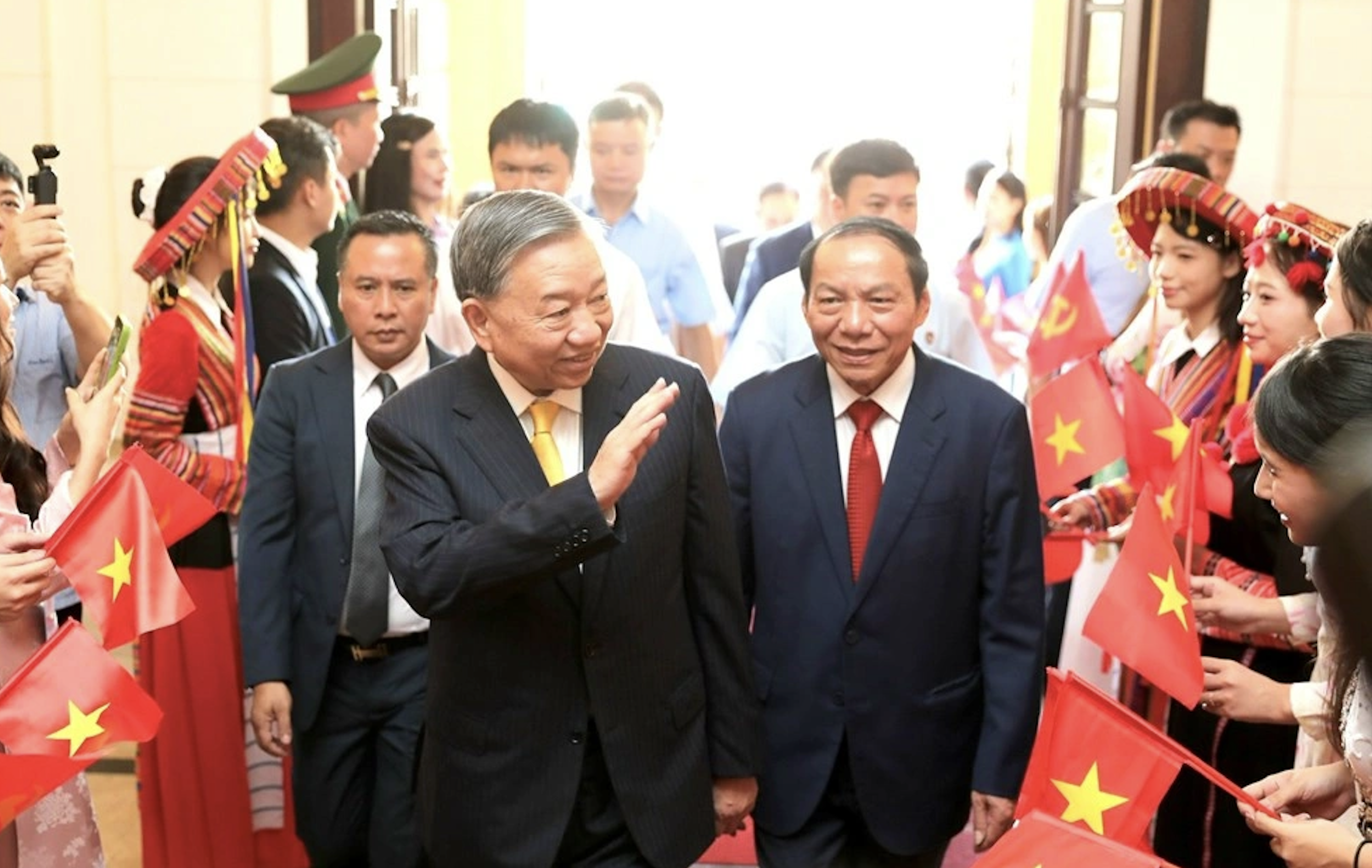

![[Фото] Генеральный секретарь То Лам принимает участие в праздновании 80-летия традиционного Дня сектора культуры](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/7a88e6b58502490aa153adf8f0eec2b2)

![[Фото] Премьер-министр Фам Минь Чинь председательствует на заседании Постоянного комитета Правительственного партийного комитета](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/8e94aa3d26424d1ab1528c3e4bbacc45)

Комментарий (0)