Potentiel de croissance des centres de données

Selon une étude récente de Savills, la demande de centres de données dans les pays asiatiques augmente en raison du développement de l' économie numérique et de l'augmentation des achats en ligne. Des pays comme l'Inde, l'Indonésie et la Malaisie élaborent également des stratégies pour répondre à cette demande.

La Malaisie a notamment investi dans les infrastructures numériques, notamment par le déploiement de câbles sous-marins, l'amélioration de la connectivité nationale et le développement de la 5G. Ces investissements ont suscité l'intérêt d'entreprises étrangères, comme l'investisseur australien NEXTDC, spécialisé dans les centres de données, qui construit actuellement un centre de données de 65 MW sur son territoire.

Parallèlement, en Inde, la capacité totale des centres de données devrait atteindre 150 MW en 2022 et 250 MW en 2023, portant la capacité totale actuelle des centres de données à 1 GW. Les initiatives gouvernementales telles que Digital India, ou l'accent mis sur l'autonomie et la protection des données grâce à la localisation des données, devraient accroître le volume de données dans le pays, entraînant une demande accrue de centres de données.

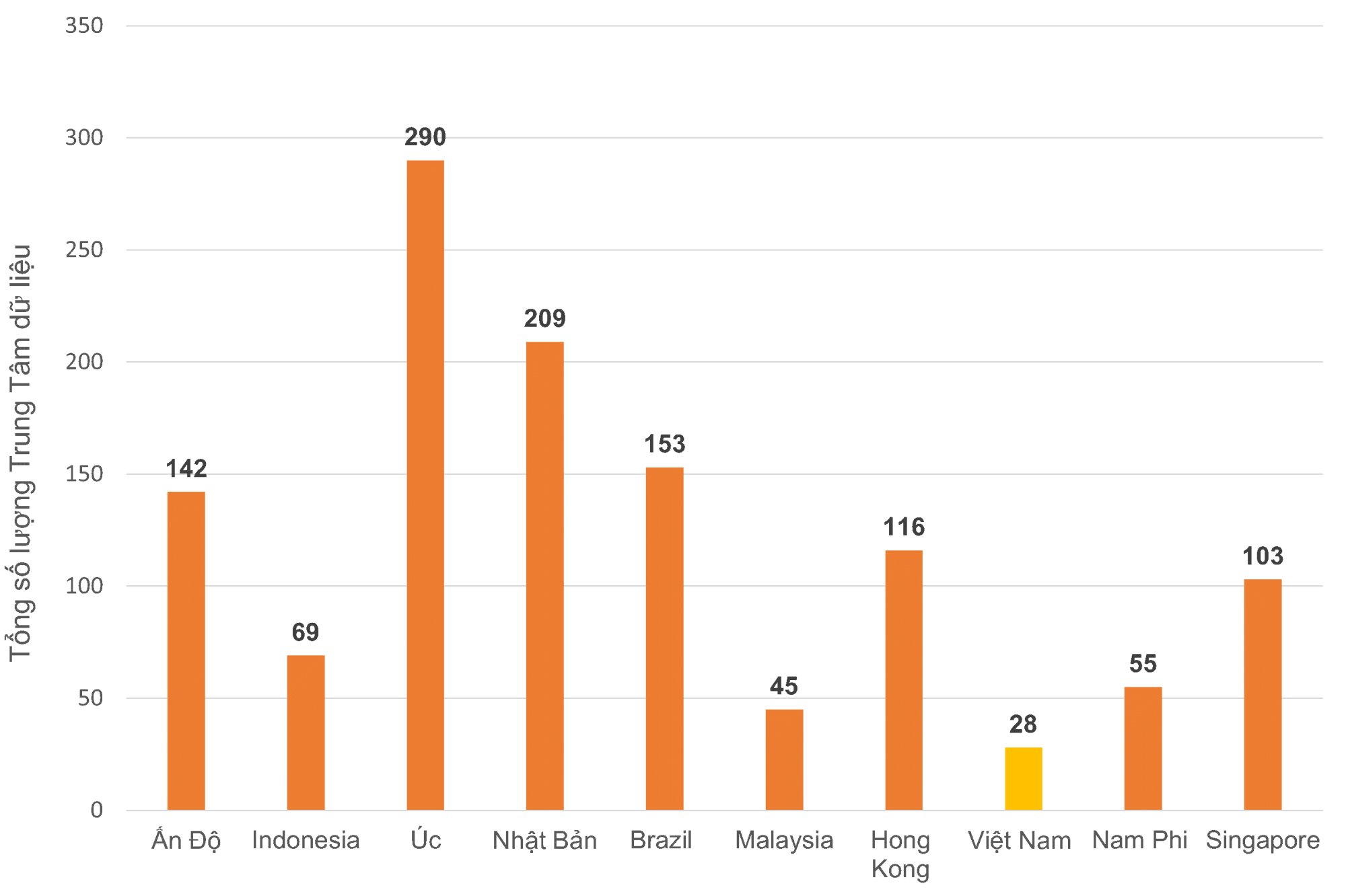

Top 10 des marchés émergents mondiaux des centres de données 2023.

En Indonésie, l'attrait des centres de données ne se limite pas à la consommation nationale, mais s'étend également à la demande étrangère. Batam, une île indonésienne proche de Singapour, devrait devenir un pôle d'attraction pour les centres de données, desservant à la fois l'Indonésie et Singapour. L'île est développée et utilise des énergies conventionnelles et renouvelables, ce qui la rend attractive pour les unités d'exploration de données.

Selon le rapport Savills Asia Pacific , le centre de données du Vietnam est considéré comme l'un des marchés à la croissance la plus rapide au monde grâce à la numérisation des petites et moyennes entreprises nationales et d'une population jeune et avertie en matière de numérique, à l'émergence de la 5G, au besoin d'autosuffisance en matière d'infrastructures numériques et aux lois sur la localisation des données.

Selon Savills Vietnam, il existe 28 projets de centres de données à travers le pays, pour une capacité totale de 45 MW. Le marché a enregistré la participation de 44 fournisseurs de services. Depuis le premier trimestre 2021, les opérateurs de centres de données étrangers recherchent des emplacements et des partenaires potentiels pour des coentreprises, tandis que des entreprises hyperscale ont manifesté leur intérêt pour le Vietnam. En août 2022, Amazon Web Services (AWS) a notamment annoncé le lancement de centres de données à Hanoï et à Hô-Chi-Minh-Ville.

Le développement des centres de données au Vietnam entre dans une phase de « boom ».

Avec son orientation pour devenir un important pôle numérique, le marché des centres de données du Vietnam devrait atteindre 1,04 milliard de dollars américains d'ici 2023, contre 561 millions de dollars américains en 2022 et atteindre un taux de croissance composé de 10,7 %.

Toutefois, selon M. Thomas Rooney, Senior Manager, Industrial Advisory Services, Savills Hanoi, une croissance rapide comporte des risques et des responsabilités pour garantir la confidentialité des données, la cybersécurité, la consommation durable des ressources, la fiabilité et la qualité de service. Le Vietnam doit donc relever les défis et saisir les opportunités du cloud computing, de la colocation, de l'informatique d'entreprise et de pointe, ainsi que leur rôle dans l'avenir numérique du pays.

Le Vietnam possède de nombreux atouts.

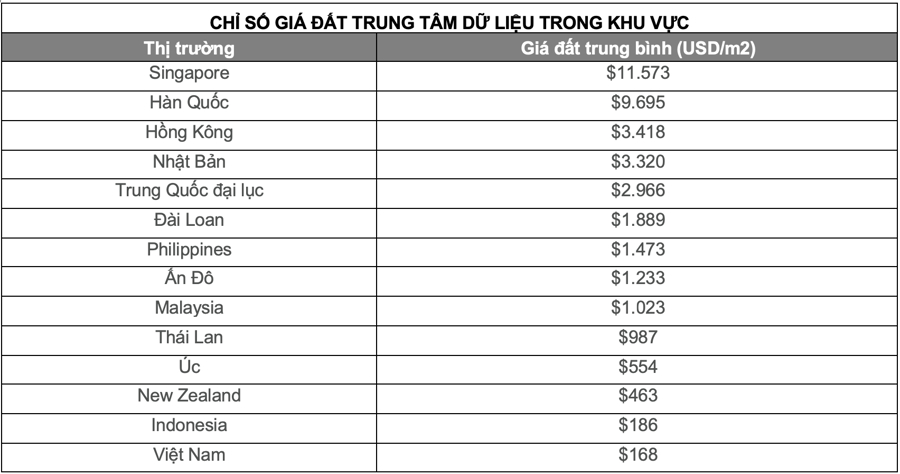

Auparavant, Cushman & Wakefield disposait également de statistiques sur les coûts de développement de projets de centres de données en 2023/2024 dans 37 villes de 14 marchés clés d'Asie-Pacifique. Parmi ces marchés, 5 affichent les prix fonciers moyens les plus élevés de la région : Singapour (11 573 USD/m²), la Corée du Sud (9 695 USD/m²), Hong Kong (3 418 USD/m²), le Japon (3 320 USD/m²) et la Chine continentale (2 966 USD/m²).

En ce qui concerne les coûts de construction, les coûts des matières premières, de l'énergie et du transport ne montrent aucun signe de ralentissement et restent élevés, entraînant des coûts de construction records en USD par watt. Plus précisément, les cinq marchés affichant les coûts de construction les plus élevés de la région sont le Japon (12,73 USD/W), Singapour (12,73 USD/W), la Corée du Sud (12,73 USD/W), Hong Kong (12,73 USD/W) et l'Australie (12,73 USD/W), avec des augmentations annuelles moyennes de coûts de 8 % à Singapour et de 3,5 % en Australie.

Parallèlement, le Vietnam bénéficie d'un avantage en matière de prix de location, affichant le prix moyen le plus bas de la région (168 USD/m²) pour les projets de centres de données. De plus, les coûts de construction au Vietnam sont également très bas dans la région Asie-Pacifique (6,70 USD/W).

Les prix de location de terrains au Vietnam pour le développement de centres de données sont parmi les moins chers de la région.

Selon Mme Trang Bui, directrice générale de Cushman & Wakefield, comparé aux marchés matures, le marché des centres de données au Vietnam en est encore à ses balbutiements et affiche un taux de croissance plus modeste. Cependant, grâce à des coûts de construction et des prix fonciers compétitifs, ainsi qu'à une situation géographique privilégiée, le Vietnam est un marché émergent toujours dans le viseur des investisseurs. Plus précisément, Hô-Chi-Minh-Ville et Hanoï possèdent actuellement 45 MW de capacité opérationnelle, 16 MW sont en construction et 40 MW supplémentaires sont prévus à l'avenir, avec un taux de vacance de 42 %.

Ces avantages devraient stimuler la croissance immobilière, d'autant plus que la recherche de terrains pour le développement de centres de données se poursuit sur les marchés émergents et développés d'Asie-Pacifique. Il est de plus en plus difficile de trouver des terrains avec zonage et alimentation électrique, et sans clauses contractuelles contraignantes, à des prix commercialement viables.

Source

Comment (0)