Al explicar las opiniones sobre el proyecto de revisión de la Ley de Instituciones de Crédito en la tarde del 10 de junio, la gobernadora del Banco Estatal, Nguyen Thi Hong, dijo que el proyecto de ley recibió mucha atención con más de 120 opiniones.

Gobernadora del Banco Estatal Nguyen Thi Hong

Según ella, el proyecto de ley añade numerosos conceptos nuevos, como límites a la participación accionaria y a las personas vinculadas, así como límites de crédito, con el fin de prevenir la manipulación y la propiedad cruzada en las actividades bancarias. Esto también es un requisito del Politburó y de todos los niveles. En particular, se amplía el alcance del concepto de personas vinculadas en comparación con la Ley de Sociedades.

La Gobernadora también afirmó que la ley no permite la propiedad cruzada, pero en la práctica, los accionistas solicitan a sus familiares que se presenten en su nombre sin que el banco lo sepa. "Recientemente, se han descubierto nuevos casos de legitimación. Para abordar a fondo la propiedad cruzada, no solo se requiere esta regulación, sino también diversas herramientas y soluciones de diferentes organismos, como la transparencia en las transacciones empresariales", declaró la Sra. Hong.

Riesgos al invertir en empresas que dependen en gran medida de los bancos

En cuanto a la preocupación de los delegados de que la reducción del límite de crédito para un solo cliente o para un solo cliente y personas relacionadas causará dificultades y reducirá el crédito total de la economía , el gobernador Hong afirmó que, actualmente, la demanda de inversión y las empresas vietnamitas dependen en gran medida del sistema bancario. Organizaciones internacionales también han advertido sobre los riesgos si el capital de inversión continúa dependiendo de los bancos.

“Siempre que la economía mundial fluctúa de forma compleja, afectando a empresas y personas, también afecta a los bancos. Cuando los bancos tienen un efecto dominó, la economía se ve gravemente afectada. Por lo tanto, el desarrollo de los mercados de capitales, bonos y valores debe estar sincronizado”, afirmó la Sra. Hong.

En particular, respecto a la intervención temprana cuando ocurre un incidente de retiro masivo, según la Sra. Hong, este es un nuevo punto del borrador basado en las dificultades prácticas en el manejo de bancos débiles en el pasado, así como el incidente de retiro masivo del SCB en octubre de 2022 y el colapso de una serie de bancos en los EE. UU.

Durante la inspección, el organismo regulador advertirá a las entidades crediticias en caso de problemas e intervendrá con prontitud si existe un riesgo. El propietario del banco debe tener una solución, y el organismo regulador propondrá medidas de intervención.

En concreto, el Banco Estado contará con medidas para apoyar como prestamista de última instancia cuando las entidades de crédito se encuentren con dificultades de liquidez a la hora de pagar a las personas, así como movilizar fondos de otras entidades de crédito, seguros de depósitos, etc.

“El seguro de depósitos de Vietnam solo se utiliza cuando las entidades crediticias quiebran. Sin embargo, según la experiencia de países como Estados Unidos, las agencias de seguro de depósitos tardan en cumplir su función. Al igual que el Banco de la Reserva de Vietnam (SCB), las entidades crediticias también comparten préstamos, pero la ley no cuenta con regulaciones específicas, por lo que no se atreven a prestar por temor a los riesgos”, declaró la Sra. Hong, explicando que el proyecto de ley revisado estará diseñado para movilizar más recursos de apoyo, aumentar la seguridad del sistema y reducir los costos financieros de las agencias de gestión al gestionar incidentes de las entidades crediticias.

Cabe destacar que, según la Gobernadora del Banco Estatal, la experiencia internacional no recomienda esperar a que los bancos tengan dificultades de liquidez para intervenir. También citó el ejemplo de dos grandes bancos estadounidenses (Silicon Valley Bank y Signature Bank) con activos totales superiores a 200 000 millones de dólares, una tasa de morosidad muy baja (por debajo del 1 %), importantes provisiones para riesgos y ganancias continuas desde 2010 hasta la fecha, pero que aún corren el riesgo de retiros masivos.

Con el desarrollo de la tecnología, ya no es necesario ir al banco, sino que se puede retirar dinero desde casa por teléfono. En tan solo unos días, se tuvieron que retirar más de 100 mil millones de dólares, lo que obligó al Banco Central de EE. UU. a pedir prestados más de 100 mil millones de dólares, y los bancos del sistema también tuvieron que prestar decenas de miles de millones de dólares.

Gobernadora del Banco Estatal Nguyen Thi Hong

Con respecto a la legalización de la Resolución 42, la gobernadora Nguyen Thi Hong afirmó que la implementación ha demostrado una rápida disminución de la morosidad. Gracias a la Resolución 42, se ha fortalecido la responsabilidad de los prestatarios en el pago de la deuda y se ha incrementado la disciplina en las actividades de endeudamiento y préstamo.

De hecho, en el proceso de gestión de deudas incobrables, la cuestión más importante es el embargo de las garantías. Por lo tanto, el proyecto de ley estipula que dicho embargo debe estar vinculado al acuerdo entre la entidad de crédito y el cliente en el contrato de garantía. Cuando el cliente no pueda pagar la deuda, la entidad de crédito procederá al embargo de las garantías.

[anuncio_2]

Enlace de origen

![[Foto] El primer ministro Pham Minh Chinh preside la reunión del Comité Permanente del Comité del Partido Gubernamental.](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/8e94aa3d26424d1ab1528c3e4bbacc45)

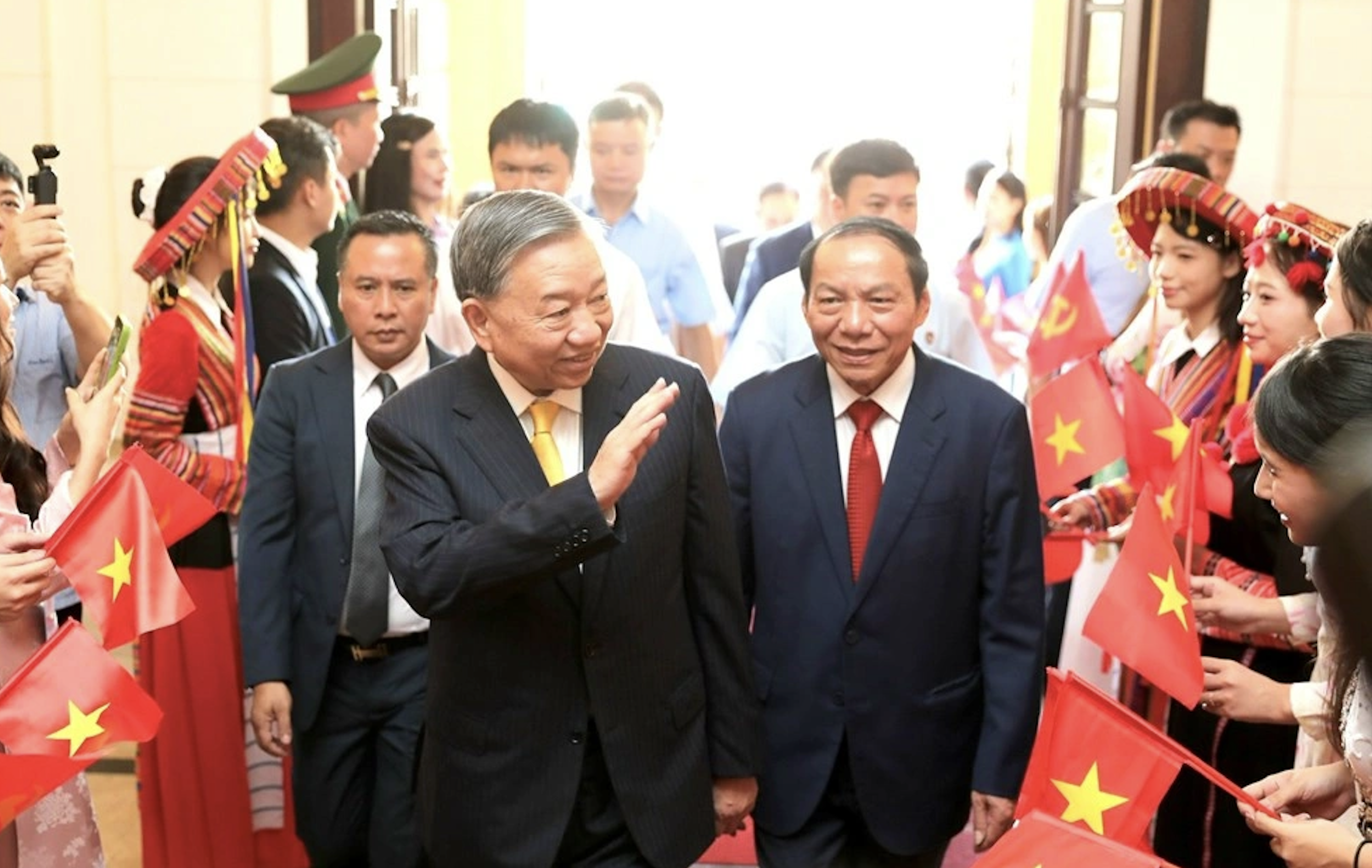

![[Foto] El Secretario General To Lam asiste al 80º Aniversario del Día Tradicional del Sector Cultural](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/7a88e6b58502490aa153adf8f0eec2b2)

Kommentar (0)