Die 9-Monats-Geschäftsergebnissevon OCB verzeichneten einen Anstieg des Gesamtnettoumsatzes um 17,6 %

Am Ende der ersten neun Monate des Jahres 2023 verzeichnete OCB einen Nettoumsatz von 6.921 Milliarden VND, ein Plus von 17,6 % gegenüber dem Vorjahreszeitraum. Die treibende Kraft kommt aus Kerngeschäftssegmenten wie Einzelhandel, Firmenkunden, Kartendienstleistungen, OCB OMNI Digital Banking...

Davon beliefen sich die Zinserträge auf 5.434 Milliarden VND und blieben damit vor dem Hintergrund einer Wirtschaft , die viele Anzeichen einer Erholung zeigt, eine positive Wachstumsrate. Besonders hervorzuheben sind die zinsunabhängigen Erträge, die mit einem Anstieg um 94,6 % auf 1.487 Milliarden VND weiterhin das Wachstumshighlight der OCB darstellten und mit 21 % zum Gesamtnettoumsatz beitrugen.

Die Betriebskosten sind gut unter Kontrolle, da das Kosten-Umsatz-Verhältnis (CIR) von OCB auf 32,1 % gesunken ist, während es im gleichen Zeitraum im Jahr 2022 bei 39,4 % lag.

Somit verzeichnete OCB nach 9 Monaten einen Vorsteuergewinn von 3.915 Milliarden VND, ein beeindruckendes Wachstum von 47,8 % gegenüber dem gleichen Zeitraum im Jahr 2022.

Zum 30. September 2023 beliefen sich die Gesamtaktiva der OCB auf 216.755 Milliarden VND, ein Anstieg von 11,7 % gegenüber dem Jahresbeginn. Bemerkenswert ist, dass die ausstehenden Kredite in Markt 1 im Vergleich zum Jahresende 2022 ebenfalls um 10,8 % auf 136.105 Milliarden VND anstiegen. Dank der aktiven Umsetzung einer Reihe von Kreditpaketen mit Vorzugszinsen und einfachen Verfahren wurden 92 % des Plans für 2023 erfüllt. In letzter Zeit hat sich die OCB auf die Förderung von Unternehmen konzentriert, die von öffentlichen Investitionen profitieren, sowie auf private Unternehmen und Privatkundenkredite. Dies sind Branchen und Bereiche, die der Staat zur Förderung des Wirtschaftswachstums priorisiert. Laut Statistik erreichten die gesamten ausgezahlten Produktions- und Geschäftseinnahmen von OCB in den ersten neun Monaten des Jahres 235 % des kumulierten Plans, wobei die Produktions- und Geschäftsbilanz im gleichen Zeitraum im Jahr 2022 um 119 % stieg. Die Konzentration auf das richtige Kundensegment und die entsprechenden Geschäftssegmente hat OCB dabei geholfen, eine positive Kreditwachstumsrate im Vergleich zum Branchendurchschnitt aufrechtzuerhalten.

Der Umfang der Mobilisierung nahm weiterhin deutlich zu, als die Mobilisierung in Markt 1 155.664 erreichte, was einem Anstieg von 13,3 % gegenüber Ende 2022 entspricht und 90 % des Jahresplans erfüllte, obwohl die Mobilisierungszinssätze auf dem Markt ab dem zweiten Quartal 2023 tendenziell stark sanken.

Darüber hinaus werden die entsprechenden Risikomanagementindikatoren wie die Eigenkapitalquote (CAR), die kurzfristige Kapitalquote für mittel- und langfristige Kredite und die Kredit-Einlagen-Quote (LDR) von OCB stets auf einem sicheren Niveau gehalten. Die Forderungsausfallquote liegt bei 1,94 % und erfüllt alle Vorschriften der Staatsbank von Vietnam. Der Liquiditätsindex ist stabil und verfügt über einen ausreichenden Liquiditätspuffer.

Kontinuierliche Senkung der Zinssätze und Einführung einer Reihe von Vorzugskreditpaketen für Privatpersonen und Unternehmen

Neben der Aufrechterhaltung positiver Geschäftsergebnisse, der Verwendung von Instrumenten und Richtlinien zur Regulierung der Kreditzinsen auf dem Markt und der Umsetzung von Programmen, die Unterstützung von der Regierung und der Staatsbank von Vietnam erfordern, um Kunden in Schwierigkeiten zu unterstützen und die Wirtschaft zu fördern, hat OCB die Zinssätze für ausstehende Kredite für bestehende Kunden kontinuierlich direkt gesenkt; Vorzugszins-/Gebührenprogramme für Neukunden umgesetzt; Kreditprodukte für jede Branche, jedes Segment, jede Kundengruppe und jeden Kreditwert entwickelt, um die Bewertung, Auszahlung und den Fortschritt nach der Prüfung zu optimieren; eine Reihe von Programmen und Produktpaketen mit Vorzugszinsen aufgelegt, um die Auszahlung mit einfachen Verfahren anzukurbeln und so dazu beizutragen, das Problem des allgemeinen Kreditwachstums für die gesamte Branche zu lösen.

Neben der Aufrechterhaltung positiver Geschäftsergebnisse begleitet OCB seine Kunden kontinuierlich.

Im Vergleich zum Jahresbeginn 2023 sind die Zinssätze für Neuauszahlungen bei OCB bis zum aktuellen Zeitraum von 2 % auf 6 % gesunken. Insbesondere bei Bedarf an Krediten für Produktion, Geschäft oder Konsum, wie z. B. den Kauf eines Hauses, einer Immobilie oder eines Autos, profitieren Kunden bei OCB von Vorzugszinsen ab nur 6,5 %/Jahr.

Wir bieten Unternehmen ein Kreditpaket ab nur 6,79 % pro Jahr. Insbesondere bestimmte Unternehmen aus den Bereichen Logistik, Gesundheitswesen, Konsumgüter des täglichen Bedarfs (FMCG), Bildung, Import/Export und ausländische Direktinvestitionen werden mit einem zusätzlichen Jahreszins von 0,2 % sowie zahlreichen weiteren Vorzugsprivilegien unterstützt. Gleichzeitig werden Anreize für nationale und internationale Servicegebühren gewährt, beispielsweise kostenlose Überweisungen innerhalb und außerhalb des Systems, bis zu 100 % Befreiung von Gebühren für internationale Geldtransfers und die Bearbeitung von Inkassodokumenten, bis zu 50 % Ermäßigung der Gebühren für die Ausstellung von Akkreditiven und Garantien sowie Vorzugswechselkurse von bis zu 120 Punkten.

Im Rahmen seiner Bemühungen, Unternehmen, insbesondere KMU, zu unterstützen, erhielt OCB in der Vergangenheit kontinuierlich Unterstützung von internationalen Finanzinstituten, zuletzt ein Darlehen in Höhe von 55 Millionen US-Dollar von der deutschen Wiederaufbaubank KFW (DEG). Das fünfjährige Darlehen, von dem mindestens 50 % des Kreditbetrags an KMU in Frauenbesitz gehen, trägt dazu bei, die Beteiligung von Frauen an Geschäftsaktivitäten zu stärken.

In der Endphase des Jahres 2023 wird OCB weiterhin das Kerngeschäft aufrechterhalten und fördern, Produkte und Dienstleistungen digitalisieren, Forderungsausfälle gemäß den Vorschriften kontrollieren und die Betriebskosten optimieren, um den festgelegten Plan abzuschließen.

[Anzeige_2]

Quelle

![[Foto] Premierminister Pham Minh Chinh leitet die Sitzung des Ständigen Ausschusses des Regierungsparteikomitees](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/8e94aa3d26424d1ab1528c3e4bbacc45)

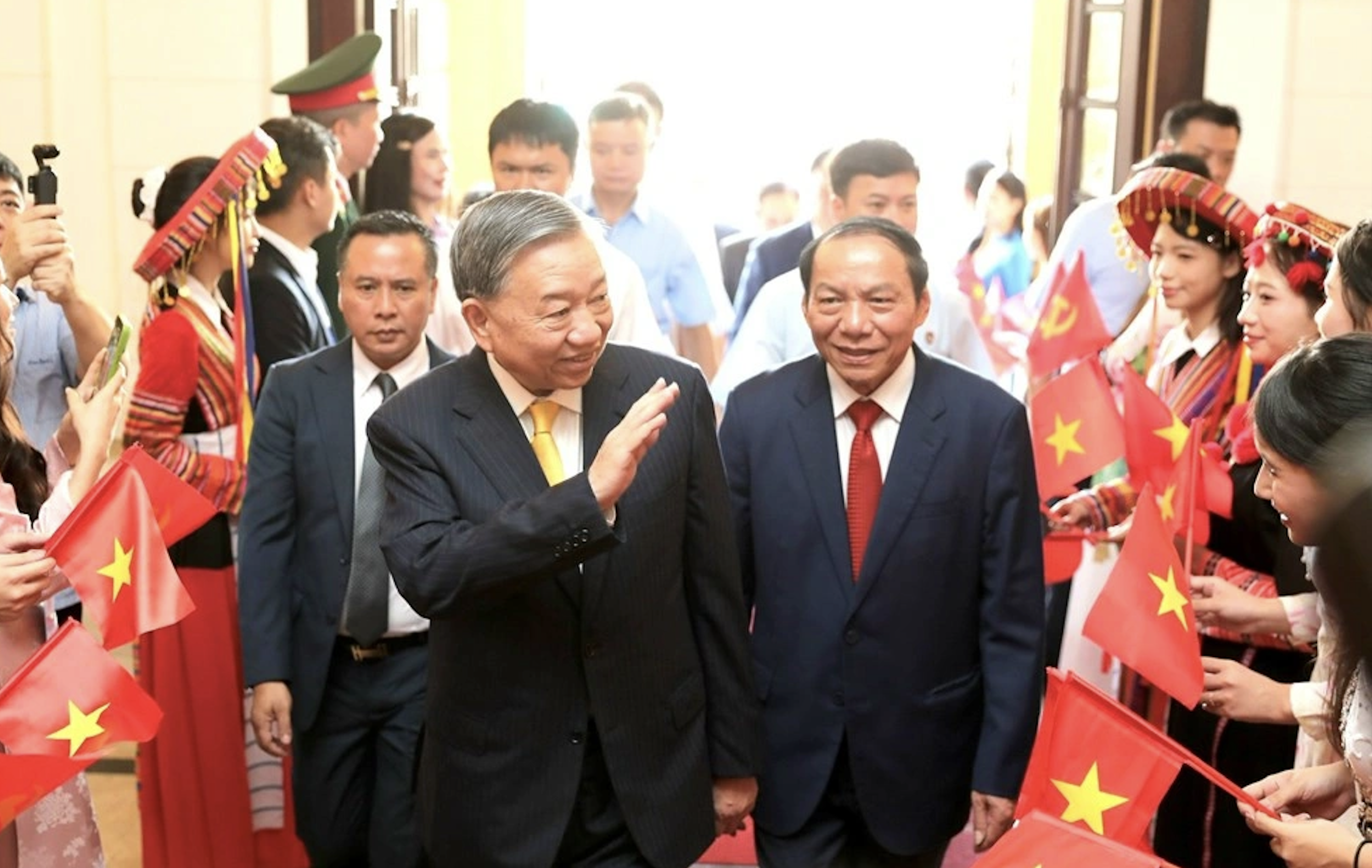

![[Foto] Generalsekretär To Lam nimmt am 80. Jahrestag des traditionellen Tages des Kultursektors teil](https://vstatic.vietnam.vn/vietnam/resource/IMAGE/2025/8/23/7a88e6b58502490aa153adf8f0eec2b2)

Kommentar (0)